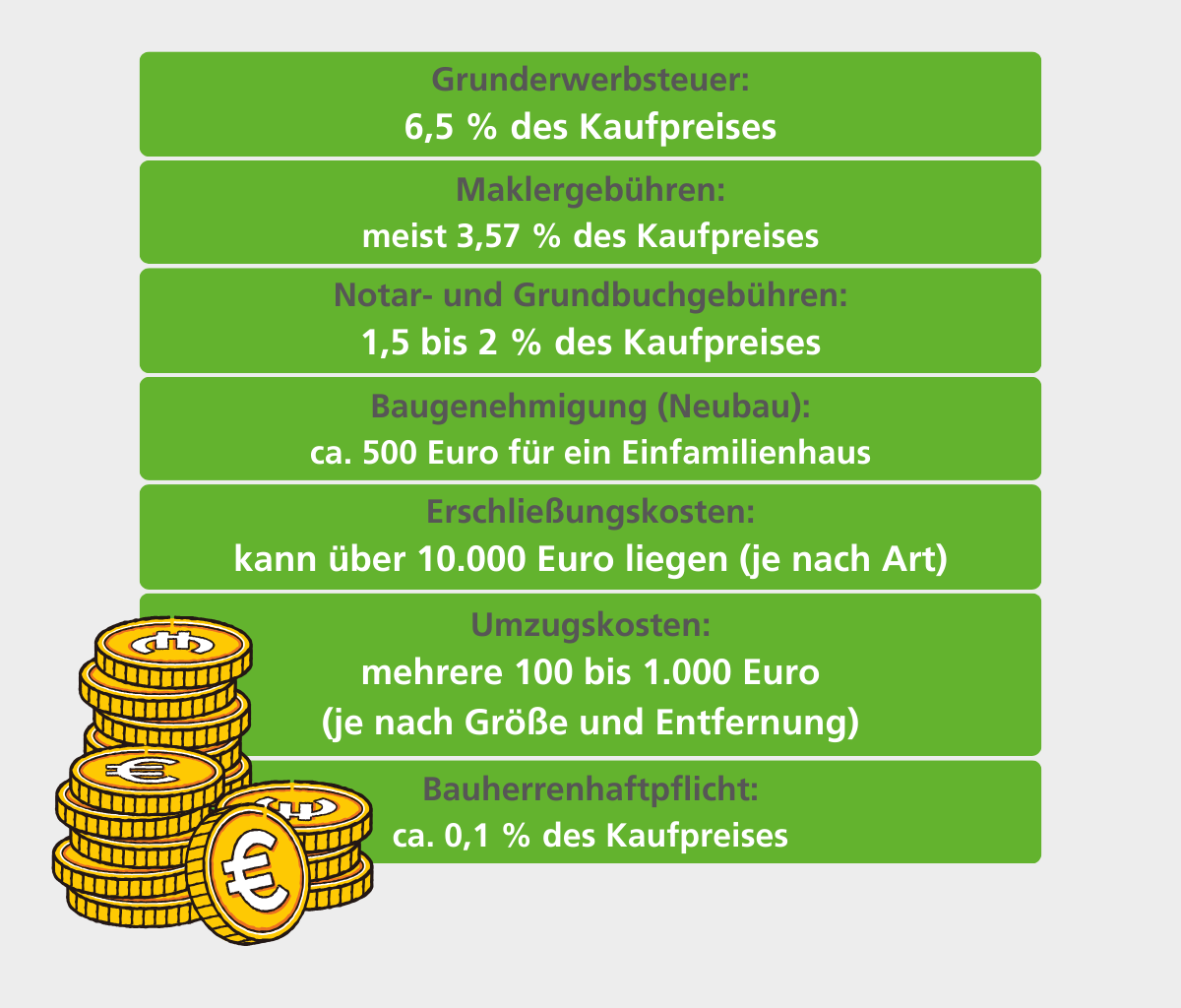

Grunderwerbssteuer: Diese Steuer wird fällig, wenn Sie ein bebautes oder unbebautes Grundstück kaufen. Diese Steuer zu bezahlen ist Voraussetzung dafür, dass Sie ihren Immobilienkauf ins Grundbuch eintragen lassen können. Die Grunderwerbsteuer variiert je nach Bundesland und ist in NRW mit 6,5 Prozent des Kaufpreises der Immobilie traditionell sehr hoch. Andere Länder verlangen nur 3,5 Prozent. In der Regel trägt der Käufer diese Steuerlast, das wird im Vertrag festgeschrieben. NRW hat zur Finanzierung der Grunderwerbsteuer eine Förderung angeboten – die wurde 2023 plötzlich eingestellt.

Maklergebühren: Der Makler erhält für seine Vermittlungstätigkeit eine Gebühr, die Art und Höhe der Zahlung wird im Vertrag festgeschrieben. Die Summe beträgt in der Regel 3,57 Prozent des Kaufpreises – und zwar jeweils für beide Parteien. Heißt: Käufer und Makler zahlen dann zusammen die üblichen 7 Prozent der Maklergebühr. Ein bundeseinheitliches Gesetz zur Maklerprovision aus dem Jahr 2020 schützt Hauskäufer davor, dass Sie die Maklerprovision ganz allein stemmen müssen. Es gibt hier aber individuell verschiedene Möglichkeiten zur Aufteilung. Es ist auch denkbar, dass eine Partei die Gebühren allein übernimmt.

Notar- und Grundbuchkosten: Wenn Sie einen Kaufvertrag über die Immobilie aufsetzen, dann wird der in der Regel vom Notar beurkundet. Außerdem muss die erworbene Immobilie ins Grundbuch eingetragen werden. Das passiert natürlich nicht kostenlos – und wird je nach weiteren Dienstleistungen vom Notar und Grundbuchamt in Rechnung gestellt. Insgesamt fällt so etwa eine Gebühr zwischen 1,5 bis 2 Prozent des Kaufpreises der Immobilie an.

Baugenehmigung: Sollten Sie neu bauen, dann kommen auch Gebühren für eine Baugenehmigung hinzu. Diese macht etwa 0.5 Prozent der Bausumme aus. Hier gibt es keine einheitliche Summe, das hängt von der Größe und vom Bauvorhaben ab. Laut NRW-Bauministerium muss für ein normales Einfamilienhaus mit etwa 500 Euro Gebühr für die Baugenehmigung gerechnet werden.

Erschließungskosten: Wann immer Sie in ein Neubaugebiet ziehen, dann müssen dort neue Infrastruktur-Maßnahmen erfolgen. Anbindungen ans Wegenetz, an die Kanalisation, Strom- und Mobilfunknetz etwa. Diese Gebühren sind von Stadt zu Stadt sehr unterschiedlich. Es hängt auch davon ab, wie viel von den öffentlichen Erschließungsgebühren die Kommune an Sie weitergibt. Immerhin hat NRW 2024 beschlossen, endlich die Straßenausbaubeiträge abzuschaffen. Somit fällt hier eine große Belastung für Eigenheimbesitzer weg. Dennoch: Mit mehreren 1000 Euro müssen Sie im Falle eines Neubaus rechnen.

Umzugskosten: Dieser Betrag ist ebenfalls sehr individuell. Das hängt von der Entfernung, der Menge der Möbel und der Größe und Beschaffenheit der Immobilie ab, die die Sie ziehen wollen Die Verbraucherzentrale rät, mehrere Angebote zu vergleichen und wenn möglich einen Festpreis zu vereinbaren. Fazit: Auch hier kommt schnell mal ein höherer dreistelliger Betrag zusammen.

© alphaspirit – stock.adobe.com

© alphaspirit – stock.adobe.com