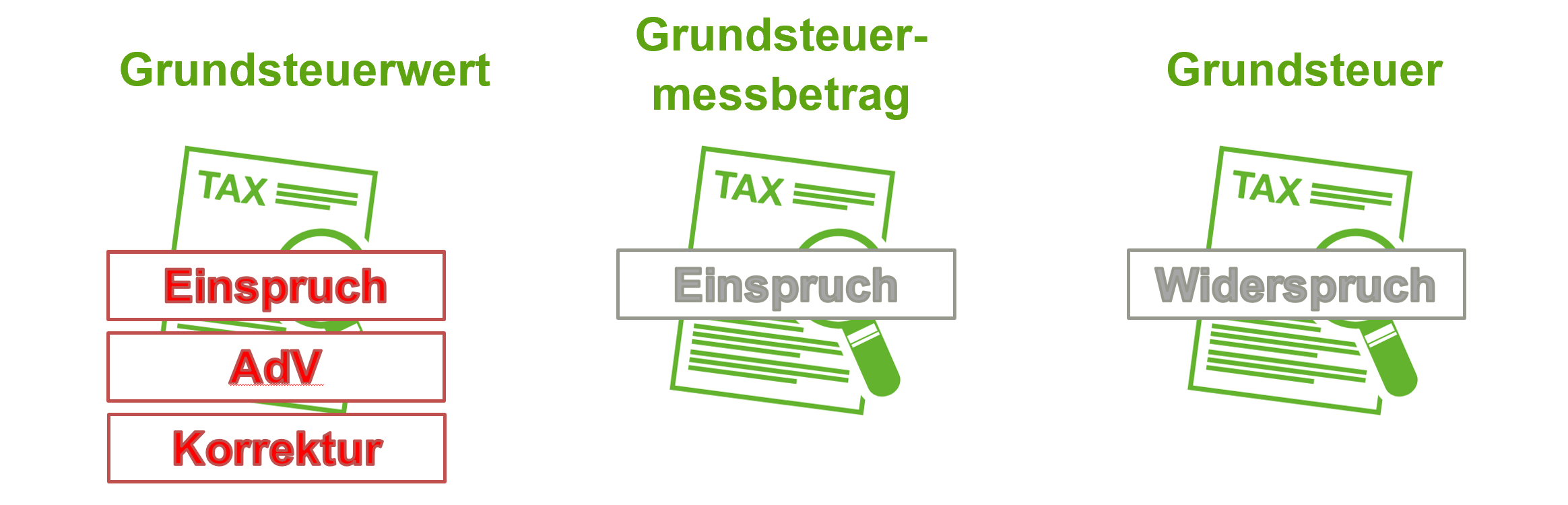

Wenn Sie gegen Ihren Grundsteuerwertbescheid noch einen Einspruch einlegen können, haben wir Ihnen hier einige Infos und ein Musterschreiben ohne Einspruchsbegründung zusammengefasst.

Für den Einspruch gegen den Grundsteuerwertbescheid reicht ein formloses Schreiben. Enthalten sollte es die eigene Adresse, ein Datum, das Aktenzeichen, die klare Bezeichnung des Bescheids sowie eine Begründung. Sie können einen Einspruch gegen den Grundsteuerwertbescheid auch mit Elster erstellen und übermitteln oder persönlich beim zuständigen Finanzamt zur Niederschrift erklären.

Bei einem fristwahrenden Einspruch reicht es zunächst, ohne eine Begründung Einspruch einzulegen. Sie sollten aber darauf hinweisen, dass eine Begründung nachgereicht wird.

Außerdem ist es wichtig, den betreffenden Bescheid korrekt und eindeutig zu benennen. Bei den Bescheiden zur neuen Grundsteuer, die Sie nun vom Finanzamt bekommen, geht es in erster Linie um den Bescheid auf den 1. Januar 2022 über die Feststellung des Grundsteuerwerts.

Außerdem wichtig: Achten Sie darauf, dass die richtige Person den Einspruch einlegt. Der Einspruch muss also von der Person eingelegt werden, an die sich der Bescheid richtet – in der Regel also die Eigentümerin oder der Eigentümer des betreffenden Grundstücks.

© alphaspirit – stock.adobe.com

© alphaspirit – stock.adobe.com